こんにちは、ダンナです。

先日、子どもの教育費を準備するために未成年口座で運用を始めました。現行制度にジュニアNISAがないのが悲しいところですが、税金を理由に投資をしないのは違うかなということで特定口座で…。

今回はそのなかで採用した日本株ETFについて解説していきます。

なぜTOIPXなのか、なぜ1475なのかについて触れていますので、これから教育資金をどのように運用しようか迷っている方の参考になると嬉しいです。

ポートフォリオ全体を把握してから読むと「なるほど」と思っていただけると思うので、未読の方はお手数ですが以下を一読ください。

※ミルク代やおむつ代のためにアフィリエイトリンクを貼っています。入用でしたらで構いません。当サイトのリンクからご購入いただけますと幸いです。この記事を更新するやる気と原動力になります。何卒よろしくお願いいたします。

はじめに:子育て世帯の資産形成と投資判断の背景

教育資金は「投資目的」が明確な資産

教育資金とは、子どもの未来に向けて計画的に備えるべき、使用時期が明確な目的資産です。この特性は、資産形成の際にリスク許容度を低めに設定し、元本割れの可能性をできる限り抑えた運用が求められることを意味します。

元本割れは額面上のものに限らず、インフレによる目減りなども加味しています。

長期・分散・低リスクが求められる運用方針

使用までの期間が10〜20年と長期に及ぶ教育資金は、複利の力を最大限に活用できる機会でもあります。

そのため、長期・分散・低コストを重視したインデックス型ETFによる投資戦略が極めて合理的とされています。

統計的に長期であればあるほど、株式の方が良いとされていますが、今後20年も同じとは限りません。教育資金の運用であるため、分散・低リスクも加味しなければなりません。

ETFを活用したインカムゲインへの期待

使用期間が10~20年と長期に及ぶとは言え、その間の教育資金も拠出しなければなりません。

そのため、効率の良いとされる投資信託ではなく、ETF(上場投資信託)を活用することで、保育園・幼稚園から小学校といった時期にも使用できるように、定期的な分配金が得られる仕組みづくりを考えました。

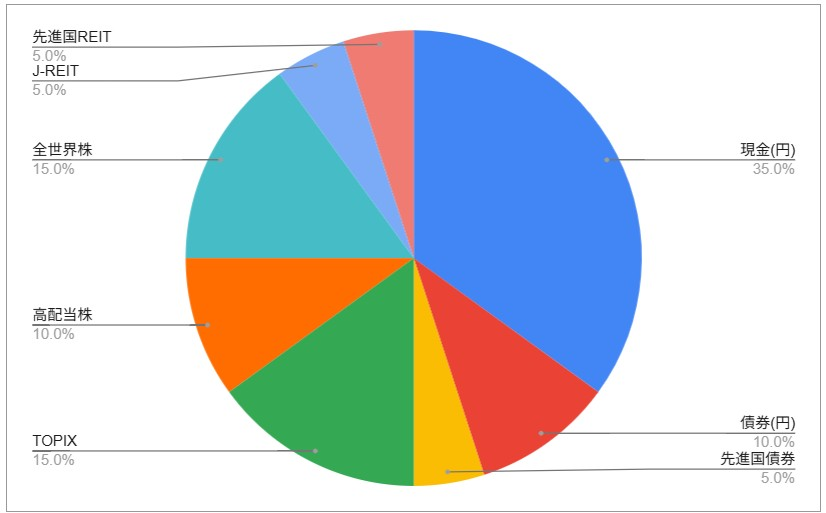

現在のポートフォリオと戦略的配分の全体像

日本円現金を重視する理由と役割

現金比率は約35%と高めに設定。これは、教育資金が突発的な出費に備える必要のある資金であることから、即時の支出に対応可能な形で流動性を保持しておくためです。

必要になるたび、元本を取り崩していたら意味がないからね!

ETF・債券・REITの役割分担と構成比

ポートフォリオはTOPIX ETF(1475)を中核としつつ、日本国債、為替ヘッジ付き外国債券、全世界株、J-REIT、先進国REIT、高配当株など複数のアセットを組み合わせた分散戦略を採用。リスクを抑えつつ、安定的な成長を目指します。

高配当株や全世界株と重複する部分がありますが、国内資産の比率は高めに設定しているため意図して重複させています(高配当株は好み)。

日本株式におけるエクスポージャーの重要性

為替リスクのない国内資産としての価値

円建ての資産である日本株ETFは、教育資金のような国内通貨ベースの将来支出に対し、為替変動リスクを排除できる点で重要です。

為替変動リスクを負うことで、より大きなリターンを狙うことが出来ますが、今回はあくまでも「教育資金」なので…(何度目だ…)。

成長よりも「安定」を重視する姿勢

日本市場は成長性では他国に劣るとの見方もあります。僕もそう思います。

日本は良くも悪くも成熟してしまい、また、日本の政治・風土的にも革新的なことが起こるのは「有事のとき」が多い傾向にあります。

しかし、1475のような広範囲に分散されたETFは、中長期にわたるボラティリティの安定と市場ベータの獲得に適しており、教育資金には理想的です。

なぜETFか:個別株ではなくインデックス型を選んだ理由

銘柄選定リスクの回避

個別株の購入は、業績・決算・ニュースなどに左右されるリスクが大きく、教育資金のような「減らせない資金」には不向きです。ETFならば市場全体に投資でき、安定した値動きが期待できます。

そもそも自分でも運用しているのに、こちらまでホームワークに時間を費やせないというのもアルヨ…。子どもとの時間が取れない!

定期的なリバランスのしやすさ

ETFは一単位あたりの価格が低いため、少額でも比率調整が可能です。児童手当など定期的な入金に対してもスムーズにノーセル・リバランスを行えます。

ノーセルリバランスとは資産運用において実施するリバランス(運用資産の再配分)を、保有資産の売買によって行うのではなく、追加投資によって実施するというもの。通常の売却をともなるリバランスの場合には利益が出ている運用商品を売却することにより課税が行われるため、運用の複利効果が低下する。一方のノーセルリバランスであれば、含み益を繰延することができるため、運用の複利効果が高くなる。

日本株ETFの選定比較:1475 vs 他ETF

信託報酬の優位性:1475の低コスト構造

iシェアーズ・コア TOPIX ETF(1475)は、税込0.0495%という極めて低い信託報酬で運用されており、コスト負担の少なさが複利効果の最大化に寄与します。

そもそも、TOPIXだけでこんなにETFがある時点で…とは思いますが…ありすぎじゃない?

| 連動対象指標 | コード | 名称 | 管理会社 | 信託報酬 |

|---|---|---|---|---|

| TOPIX | 1308 | 上場インデックスファンド TOPIX | 日興アセットマネジメント | 0.052% |

| TOPIX | 1348 | MAXIS トピックス上場投信 | 三菱UFJアセットマネジメント | 0.06% |

| TOPIX | 1473 | One ETF トピックス | アセットマネジメント One | 0.078% |

| TOPIX | 2557 | SMDAM トピックス上場投信 | 三井住友DSアセットマネジメント | 0.074% |

| TOPIX (配当込み) | 1305 | iFreeETF TOPIX (年1回決算型) | 大和アセットマネジメント | 0.06% |

| TOPIX (配当込み) | 1475 | iシェアーズ・コア TOPIX ETF | ブラックロック・ジャパン | 0.045%以内 |

| TOPIX (配当込み) | 2625 | iFreeETF TOPIX (年4回決算型) | 大和アセットマネジメント | 0.06% |

| TOPIX (配当込み) | 1306 | NEXT FUNDS TOPIX 連動型上場投信 | 野村アセットマネジメント | 0.0541% |

| TOPIX (配当込み) | 2524 | NZAM 上場投信 TOPIX | 農林中金全共連アセットマネジメント | 0.075% |

最低買付金額の優位性:リバランスのしやすい買付金額

また、かずあるTOPIX連動ETFでも最低買付金額に差があります。

信託報酬が低く、最低買付金額が安いETFを選んでいたため、自然と1475を採用する流れになりました。

| コード | 名称 | 管理会社 | 信託報酬 | 最低買付金額 |

|---|---|---|---|---|

| 1308 | 上場インデックスファンド TOPIX | 日興アセットマネジメント | 0.052% | 2,889円 |

| 1348 | MAXIS トピックス上場投信 | 三菱UFJアセットマネジメント | 0.06% | 28,825円 |

| 1473 | One ETF トピックス | アセットマネジメント One | 0.078% | 28,250円 |

| 2557 | SMDAM トピックス上場投信 | 三井住友DSアセットマネジメント | 0.074% | 27,750円 |

| 1305 | iFreeETF TOPIX (年1回決算型) | 大和アセットマネジメント | 0.06% | 29,545円 |

| 1475 | iシェアーズ・コア TOPIX ETF | ブラックロック・ジャパン | 0.045%以内 | 2,850円 |

| 2625 | iFreeETF TOPIX (年4回決算型) | 大和アセットマネジメント | 0.06% | 2,762円 |

| 1306 | NEXT FUNDS TOPIX 連動型上場投信 | 野村アセットマネジメント | 0.0541% | 29,220円 |

| 2524 | NZAM 上場投信 TOPIX | 農林中金全共連アセットマネジメント | 0.075% | 28,260円 |

※2025/5/26現在

1475の構造的優位性とポートフォリオへの適合性

NISA対応と税制面の利点

1475は新NISA「成長投資枠」対応ETFであり、売却益・分配金が非課税となることで、教育資金としての効率性が一段と向上します。

僕の場合、今回は未成年口座だから関係ないのだけど…。

流動性・マーケットメイカー制度の安心感

取引量・売買代金ともに安定しており、ブラックロックによるマーケットメイカー制度にも支えられ、スリッページの発生を抑える安定的な取引環境が整っています。

TOPIXという指数の戦略的価値

東証プライム全体をカバーする分散効果

TOPIXは1,700銘柄以上を網羅する指数であり、特定の業種・企業に偏ることなく、日本市場全体の値動きに連動します。

時価総額加重型の安定性と中立性

浮動株時価総額加重方式により、指数構成比率は企業の実力に比例しており、偏りが少ない設計が魅力です。

日経225やJPXプライム150との比較分析

値がさ株の影響を避ける構造

日経225は株価加重型のため、値がさ株1社が指数全体を左右するリスクがあります。TOPIXはこのリスクがありません。

セクター偏重リスクの低減

JPXプライム150はROEやPBRを重視するファクター型であるため、ハイテク・医薬など特定業種が過剰に占める傾向があります。

JPX150とのファクター特化の違い

成長企業の選抜という魅力がある一方で、市場全体を網羅する分散投資という意味では、TOPIX型ETFの方が長期安定には適しています。

長期投資と1475の親和性

インデックスで得られる安心感

市場全体に乗るという戦略は、特定銘柄の衰退による資産減少リスクを避け、長期的な安定を支える土台となります。

継続的な積立を支える仕組み

毎月の収入や児童手当のタイミングで、安定的かつ再現性の高い投資行動を実践しやすいのが1475です。

リバランス戦略と価格帯の利点

一単位あたりの価格と調整の柔軟性

1475は10口あたり約2800円台と非常に買いやすく、細かいリバランスに最適。3000円単位でリスク調整が可能です。

ノーセル・リバランスの実現性

定期的な追加購入で理想の比率に近づけていく「ノーセル・リバランス」戦略と相性が良い点も、1475を選ぶ理由の一つです。

結論:1475は教育資金ポートフォリオの中核となる選択肢

TOPIX連動型ETF「1475」は、教育資金という長期かつ目的明確な資産において、信託報酬・ボラティリティ・指数構造・流動性・取引単価といった複数の観点から、今のところの最適解だと思い選択しました。

最近はTOPIXの選定基準も厳しくなっているので、所謂ゾンビ企業であったり、株主還元に消極的であったり、PBR1倍割れの企業などが排除されていくため、より品質の高い指数になることを期待しています(希望的観測)。

オススメ書籍

実際に読み、購入している書籍のみ紹介しています。とても面白いので是非手に取ってみて下さい。

何度も読み返せるので実質無料です!

コメント