こんにちは、ダンナです。

赤ちゃんが産まれて嬉しいことや幸せなことが沢山ある一方、今後のことを考えると一抹の不安を覚えてしまいます。そんなとき、不安と向き合う為に「相手を知り、対策を練る」ことに努めています。僕のいつものパターンです。

今回は不安の対象のひとつである「将来かかる子どものお金」を知り、そのために「お金を蓄える」方法(対策)を考えていきます。子育て世帯の方々の一助となれば幸いです。質問等もお気軽にコメントください。

はじめてブログ内で「ポートフォリオ」を公開するよ…。なんか、思考回路がバレてしまうので恥ずかしいけど参考にしてね!

※ミルク代やおむつ代のためにアフィリエイトリンクを貼っています。入用でしたらで構いません。当サイトのリンクからご購入いただけますと幸いです。この記事を更新するやる気と原動力になります。何卒よろしくお願いいたします。

※贈与税などの税金まわりには充分注意して運用しましょう。

はじめに|なぜ今「教育資金の準備」を始めるのか?

教育資金の平均額と将来のインフレリスク

まず、目安となる文部科学省のデータによると、子ども一人あたりの教育費は幼稚園から大学まで全て公立の場合で約1,000万円、すべて私立の場合では約2,000万円にも上ります。今後のインフレや教育資金の高騰を考慮すると、早期からの資金準備が重要になります。

銀行預金だけでは足りない現実

日銀による政策金利の見直しにより、金利がある世界となってきたとはいえ、いまだに低金利が続いております。そのため、単純な貯金では資産がほとんど増えません。資産運用を取り入れ、効率的にお金を増やすことが、教育資金準備において現実的かつ戦略的な選択肢となります。

ETFってなに?という人はこちら

そもそもETFとは?というひとは、まずコチラから読むのをオススメします!そうでないと、この先の話はちんぷんかんぷんになると思われます。

資産運用を取り入れるメリットとは?

時間を味方にできる「複利の力」

長期投資の最大の武器は「複利効果」です。早いうちから少額でも積立を始めれば、時間の経過とともに利益が利益を生み、資産が加速度的に増えていきます。

今回は赤ちゃんから18歳(大学生)までと長い期間を想定しての運用であるため、時間経過による資産増が見込めます。というよりも、そういったポートフォリオを組む必要がある…。

お金にも働いてもらうという考え方

当たり前ですが、赤ちゃんや子どもは働けません。生きているだけで幸せなので、それ以上を求むのは筋違いであるとも思います。

しかし、私たちが働くだけでなく、資産にも働いてもらう「資産労働」という考え方が重要です。ETFなどの金融商品を活用し、安定したインカムと成長を目指すことで、親の負担を減らそうという魂胆です。

我が家の投資方針とリスク許容度

長期・分散・低リスクを重視

教育資金の準備は10年以上のスパンで行うため、長期的な視点が欠かせません。我が家では「長期・分散・低リスク」を基本方針とし、インデックスETFを中心にポートフォリオを構成しています。

とくに低リスクであることに比重を置きました。適宜必要になる子どもの教育費が、いざ使おうと思っていたら元本割れしており減っていた…では、何も意味が無いので。

教育費の使用時期(15〜18年後)を想定

大学入学が想定される15〜18年後をゴールとし、そこから逆算してリスクとリターンのバランスを取っています。

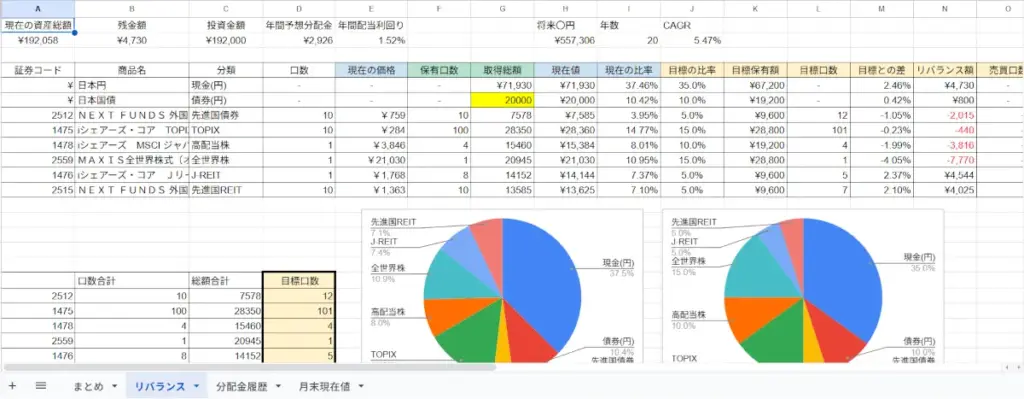

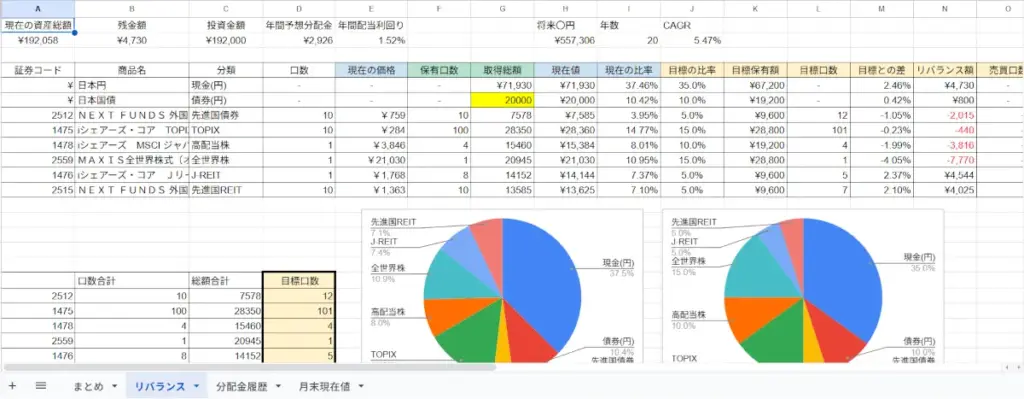

今回はCAGR(年平均成長率)を4%前後を目安としました。手に入れられる情報を基に算出した結果、エケチェン’sファンドのCAGRは5.47%(税引き前、配当込み)であったため、まあ控えめにみて4%程度であろうと思います。

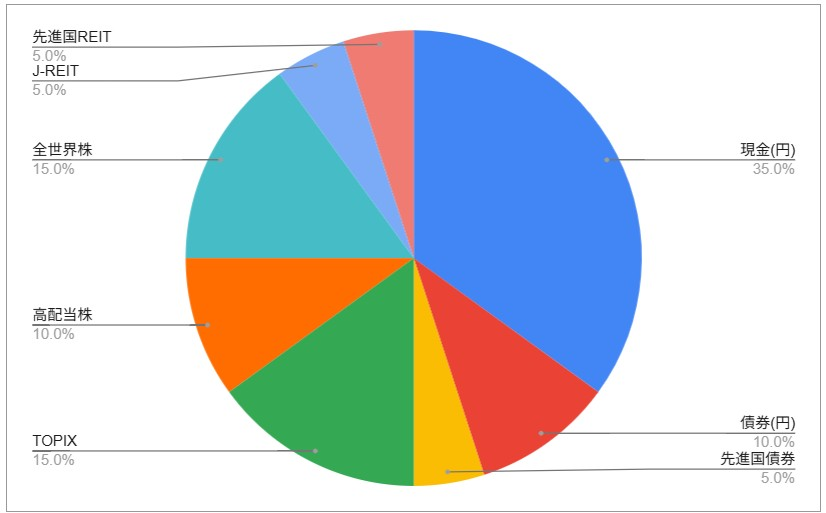

ポートフォリオ全体の概要と考え方

現金比率を高めに設定した理由

子供にいくらかかるのか。いくら調べても、自分の赤ちゃんにとっての正解などありません。

そのため、突発的な支出に備えて、日本円の現金を35%保持しています。インフレや資産拡大を目的としているのであれば、もっと現金比率は低めにした方が良いのかもしれませんが、個人的にはこれでも高いと思っています。

資産クラス別の役割とバランス

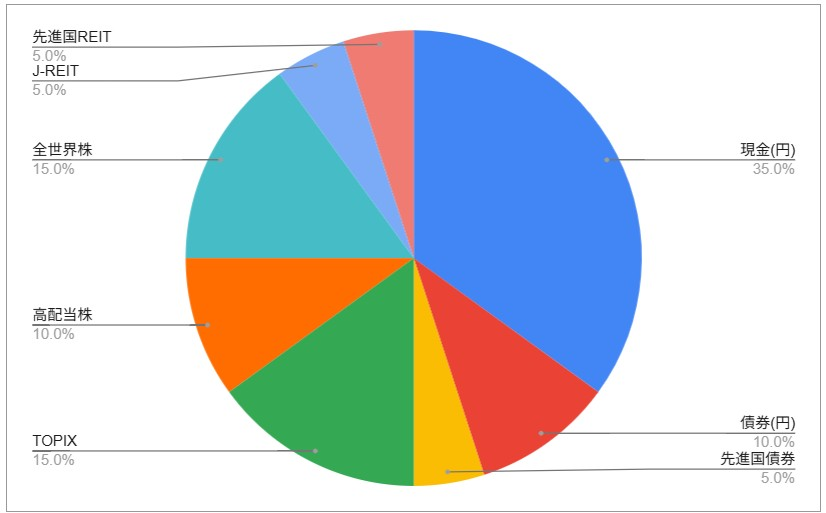

とりあえずのアセットアロケーションとして、以下のような構成で分散投資を行います。

- 日本円現金:35%

- 日本国債:10%

- TOPIX ETF(1475):15%

- 日本高配当ETF(1478):10%

- 全世界株式(2559):15%

- 国内REIT(1476):5%

- 先進国REIT(2515):5%

- 全世界債券“除く日本”(2512):5%

日本株ETFの選定理由と特徴

成長性などを加味すると、日本株ではなく外国株の比重を重くして投資をした方が良いと思っています。しかし、可能な限りボラティリティは抑えたいので、直接的な為替リスクのない日本株の配分を25%としました。

【1475】iシェアーズ・コア TOPIX ETFの狙い

日本株は東証株価指数(TOPIX)に連動するETFを採用しました。TOPIXは日経平均株価と比較すると、日本全体の株式市場に分散投資が可能であるため、今回のポートフォリオに適しています。

また、1475[iシェアーズ・コア TOPIX ETF]は信託報酬0.0495%と非常に低いため、コスト効率に優れている点も見逃せません。

【1478】iシェアーズ MSCI ジャパン高配当利回り ETFでインカムゲイン確保

キャピタルゲインと合わせて安定的な配当収入を目指す目的で組み入れています。

高配当株ETFのようなスマートベータインデックスは、市場平均をなぞるインデックスファンド(パッシブファンド)と比較すると、長期的に保有するには適さないと言われています。

しかし、バブル崩壊後に株価が戻るまで時間が非常にかかりましたが、配当によりトータルリターンを支えられていた投資家も多いと思います。

今回はもっと単純な理由で、ある程度の金額なら取り崩さずとも配当金で賄い、元本に手を付けないようにしたいという意味合いで組み入れました。日本人は高配当株が好きなようで、株価もTOPIXをアウトパフォームすることがしばしば…。

なかでも1478[iシェアーズ MSCI ジャパン高配当利回り ETF]は日本の高配当株ETFで数少ない「投資してもイイかな?」と思ったETFです。

全世界株ETFの魅力とは?

【2559】MAXIS全世界株式(オール・カントリー)上場投信の国際分散効果

全世界に分散された株式市場へのアクセスを1本で得られるETFで、先進国・新興国含めて広範囲をカバーしています。

いくらリスクを抑えたいからと日本株や円資産のみに投資していては、カントリーリスクを負うことになります。インフレに立ち向かうのも難しくなる。

投資信託等の二重課税調整

ドル建て商品でも良いかな?とは思いましたが、確定申告や管理の手間を考え2559を購入しました。日本籍のETFであるため、二重課税の調整を勝手に行ってくれます。助かるね。

先進国 vs 新興国のバランス

オール・カントリーETFは市場の時価総額比率に基づいて構成されているため、自然とリスクと成長性のバランスが取れる点も魅力です。

今後、どこが栄えて、どこが廃れるのかなんて、予想は出来ても確実に当てることなんて出来ませんからね。

REIT(不動産投資信託)の役割

アセットクラスの分散と高い分配金

REITは不要という意見もありますが、私個人としては分散するに越したことがないと思っています。

なかでもREITは賛否の分かれる商品ですが、今回はアセットクラスの分散目的の他に、高い分配金に注目して一部投資しました。全体の10%程度なので、影響も少なめ。

【1476】iシェアーズ・コア Jリート ETFで日本の不動産市場にアクセス

国内REITは東証REIT指数に連動する1476を採用しました。信託手数料は最安ではありませんが0.165%と低コストであることに加え、1口単位で買えることが魅力での採用となります。

ポートフォリオのうち5%と比較的軽い比重であるため、機動性を重視した結果です。

分配金利回りも4%前後が見込めるのは素直に嬉しい。

【2515】外国REITで地域分散を図る

国内不動産市場との相関性を低減し、より安定的な収益を狙うために先進国REITも導入しています。

信託報酬は0.187%と許容範囲で、分配金利回りも3%前後を見込めます。

債券系ETFを組み込む意義

【2512】為替ヘッジありの外国債券でリスクコントロール

為替リスクを抑えつつ、全世界の債券市場にアクセスできるETFです。相場が荒れた時にも価格の安定性が期待されます。

ボラティリティを抑えたいという理由から為替ヘッジを有りとしましたが、そのあたりはお好みで良いと思います。

日本国債を10%保持する理由

超低リスク資産として日本国債を10%組み入れ、安全資産としてポートフォリオ全体のボラティリティを抑えています。

当初は現金は45%保有する予定でしたが、日本国債を保持することで少しでも高い利息を得ようという魂胆です。

国債の購入方法については今後検討していく予定ですが、個人向け国債3年等の購入時期や種類を分散する「ラダー戦略」を取る予定です。

現金(日本円)35%の意図とは?

教育資金の急な出費にも対応

突然の出費に備え、すぐに使える現金を一定割合保持しておくことは非常に重要です。冒頭でも述べましたが、あくまでも子育て費用であり、運用中に使うことも想定しています。

金融商品を売却するようなポートフォリオでは、そもそも長期投資として破綻してしまうことから、現金は使い、減ったら補充する方法が最適だと考えました。

マーケットクラッシュ時の買い増し資金として

また、市場が大きく下落した際に、他の資産を割安で買い増すチャンス資金としても活用を想定しています。

基本的には下落時だからと買い増しをする予定は有りませんが、当面使う見込みがない状況であるならば買い増しするのは有りだと思います。

ポートフォリオ全体のリスク評価と改善点

リスクの可視化とバランスの調整方針

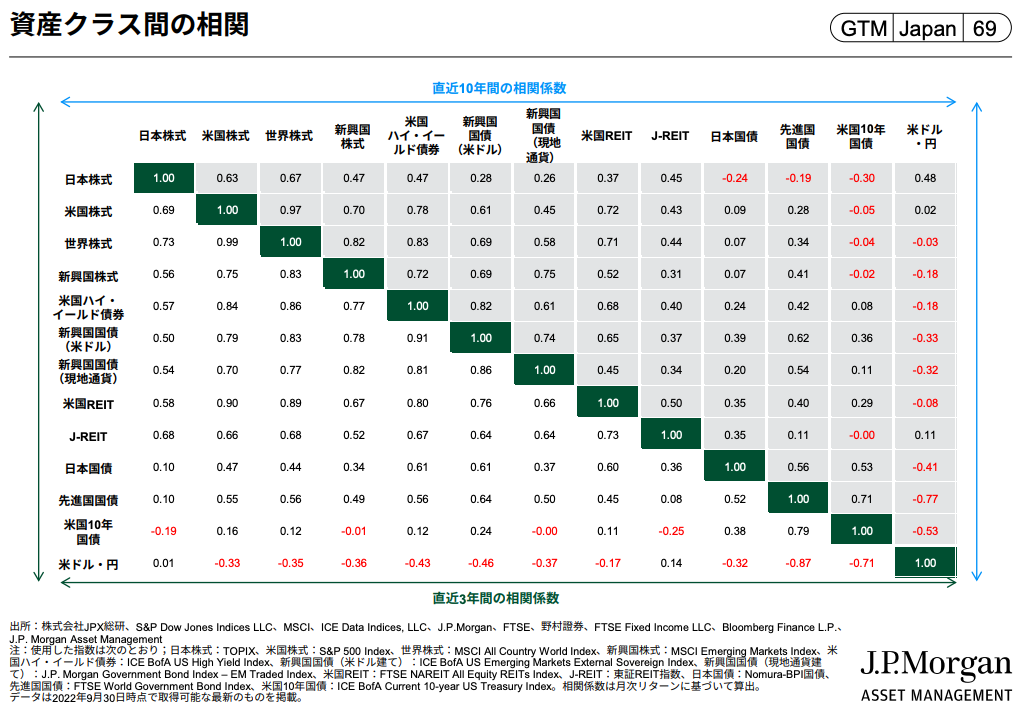

資産クラスごとの値動きリスク(標準偏差)を意識しながら配分しています。過剰にリスクを取りすぎないよう注意を払っています。

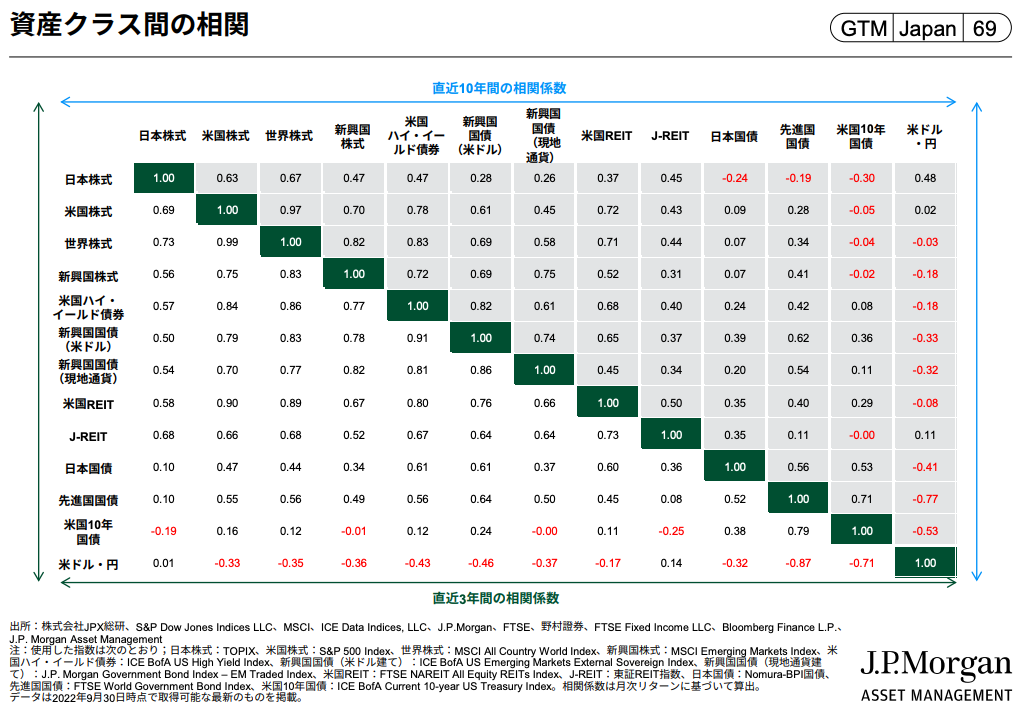

以下の表は資産クラス間での相関を一覧にしたものです。どの資産と合わせたら違う値動きをするのかな?といったことが知りたい時に重要となるデータです。

為替リスク、金利リスクの考慮

今回は円資産の比重が高く、また為替ヘッジ付きのETFを選ぶことで為替変動の影響を軽減しました。

金利上昇局面での債券価格の下落リスクも考慮に入れての資産配分となりましたが、ポートフォリオの組成は最早好みとしか言えません。自分が最適だと思うものを、それらしい理由をつけて組み上げましょう。

運用戦略の実践|リバランスと定期的な見直しの方針

児童手当のタイミングでノーセル・リバランスを実施

2か月に一度振り込まれる児童手当(3万円)を使い、既存ポートフォリオの比率に合わせた追加投資を行う「ノーセル・リバランス」を採用。これにより売却による税負担を避けつつ資産比率を調整しています。

5年に一度のアセットアロケーションとETFの見直し方針

金融情勢や家庭環境の変化に対応するため、5年に一度は資産配分や使用中のETFの見直しを行い、戦略のメンテナンスを行う予定です。

そういう意味では、年齢に合わせてよりリスクを減らす運用をする「ターゲット型投資信託」と似たようなものかもしれません。

ゴールド(金)への投資の検討

ゴールド(以下、金)は投資ではなく、どちらかと言えば為替のようなものだと思っています。

世界共通の通貨として認知されている金を介すことで、どこの国の法定通貨とも交換ができるという意味では、投資ではなく価値保存の意味合いが強いように思っています。

それゆえに、ここまで堅調なポートフォリオを組んではいますが、金への投資はまだ考えていません。これから資産が殖え、現金及び債券の金額が増えたら、上限25%を目安にETFや現物を保有すると思います。

この辺りの考え方は自分のポートフォリオと同じ考え方で、「純資産総額がある程度の額面まで達したら〇%を上限に金を購入していく。」と運用当初から決めていました。メンタル、そこまで強ツヨじゃないので暴落時に慌てないように…(コロナショックはテンション上がっていましたが)。

月次 or 年次の運用管理ルール

投資の頻度とチェックポイント

児童手当とは別に、主に分配金から定期的に投資を行い、月末時点での資産の成長率を確認しています。

児童手当に類似する補助金等が振り込まれた場合も、投資元本として充当します。

目標リターンとパフォーマンス確認法

目標は年利3〜4%の安定運用。インフレ対策ができれば、それ以上は望みません。

目標リターンが達成できているか、また、ポートフォリオは適切かを見るために、Googleスプレッドシートで管理します。株価やリターン、リバランス等も関数を組めば計算しないので良いのでラクちん。

教育資金という「目的」がある投資の注意点

老後資金との分離管理の必要性

教育資金と老後資金は目的が異なるため、資産管理も分離して考える必要があります。混在するとリスク管理が難しくなります。

あくまでも子供用。子育て費用の資産形成であることを忘れないように努めていきます。人は欲深いからね…。

暴落時に焦って売らないためのマインドセット

教育資金のように使用時期が明確な資金こそ、平常心での運用が不可欠。暴落時に「売らない」ための心構えが大切です。そのために現金比率を多くしたし、分配金が得られるETFにしてみました。

まとめ|子どもの未来に向けて、今できること

資産形成は「教育の一部」

お金の教育は親の姿勢から始まります。計画的な資産運用は、子どもへの教育の一環でもあります。

いまは僕が運用していますが、子どもと一緒に運用できると楽しいだろうな~と夢見ています。

子供とアレコレと考えるの楽しそう…!

長期で安心感のある運用体制を構築しよう

長期的な視野を持って、ブレずにコツコツと。今から始めることで、安心して子どもの未来を支えられる環境が整います。

子供の為だけでなく、親の金銭的負担が減ることで、子育て全体のストレスが低減されることを願っています。

楽しく育児したい!

参考文献

まずはココから「分散投資を超えて アセットアロケーションの実践」

比較的読みやすい分散投資に関する専門書です。難しいことは分からないけど、学びたいというひとにオススメの一冊です。

より専門的に学ぶには「アセットアロケーションの最適化」

こちらはオタク向け。僕みたいに勉強が好きな人は最高に楽しい一冊だと思います。

赤ちゃんを授かったら「赤ちゃんができたら知っておきたい 教育資金の本」

漫画形式で読みやすい内容でした。子どもにかかるお金について、ザックリと内容を把握しておきたい場合にオススメですが、内容の精査はする必要がありそうです。

余力があればこちらもオススメ

コメント