こんにちは、ダンナです。

「全自動で資産運用」「ノーベル賞受賞者が提唱する理論に基づく」……そんな魅力的な言葉に惹かれ、ごく少額ではありますがWealthNavi(ウェルスナビ)での積立を2年間続けてみました。

口座残高を見れば、含み益は+30%以上。数字だけ見れば大成功です。しかし、私はこの度、WealthNaviを全額解約しました。

「儲かっているのになぜ?」と思われるかもしれません。しかし、運用をする期間が長くなるほど、「WealthNaviを続けることは、長期的には資産形成のブレーキになる」という結論に至ったのです。

この記事では、単なる感情論ではなく、ポートフォリオ分析ツールによるバックテスト結果や、具体的なコスト計算に基づき、WealthNaviの「不都合な真実」を徹底検証します。これから始める人、解約を迷っている人の判断材料になれば幸いです。

WealthNaviを解約した結論:手数料とパフォーマンスの「割に合わなさ」

私が解約に至った最大の理由は、シンプルに言えば「コストパフォーマンスが悪すぎるから」です。

ロボアドバイザーは「AIが高度な運用をする」というイメージがありますが、実際に行っているのは「決められた比率で海外ETFを買う」ことと「リバランス(比率調整)」だけです。この単純作業に、年間1.1%(税込)の手数料を払い続ける価値があるのか?という疑問が、解約の出発点でした。

初心者が始めるにしても高すぎる…。それなら、後で紹介する投資信託の方が良いと思うヨ!

【検証1】WealthNavi vs S&P500 インデックス徹底比較

「分散投資だから安全」というWealthNaviの売り文句は本当でしょうか?

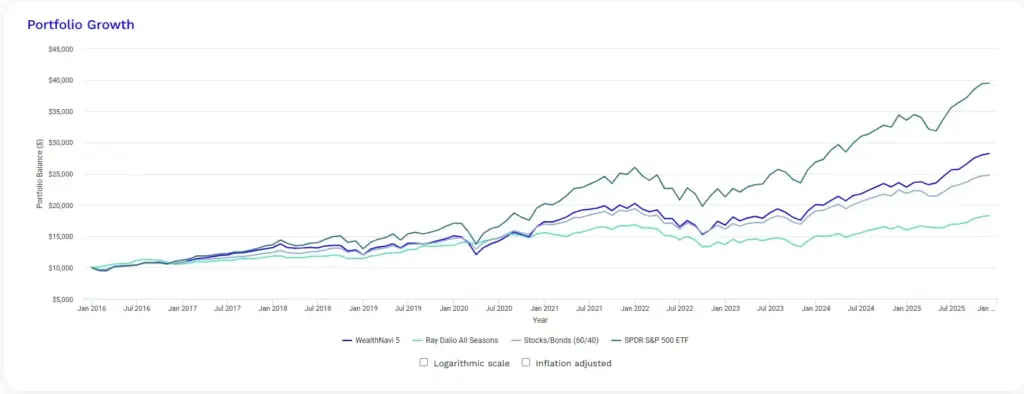

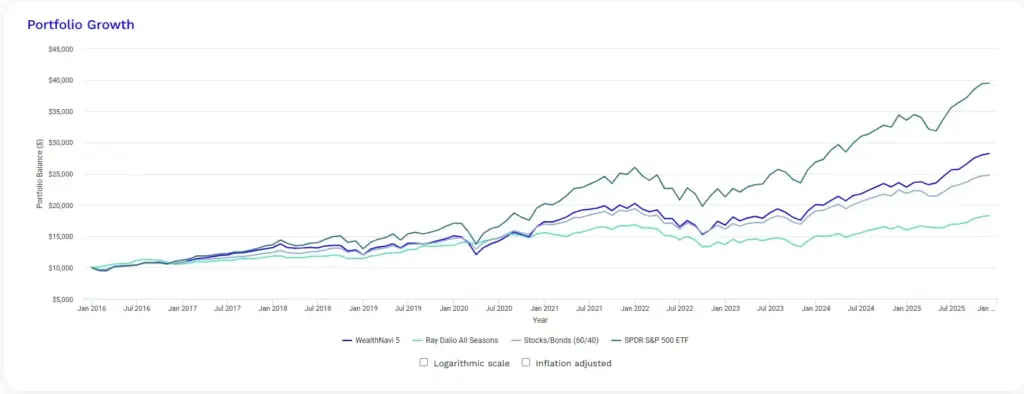

ポートフォリオ分析ツール「Portfolio Visualizer」を使用し、私が運用していた「リスク許容度5(株式中心)」と「S&P500(米国株)」、「60/40ポートフォリオ」、そして敬愛するRay Dalioの提案した「All Seasons Portfolio」の成績を比較しました。

WealthNaviの成績:リスクヘッジ機能が働いていない

WealthNaviは株式以外に「債券」や「金」「不動産」を組み入れることで、暴落時のショックを和らげるとされています。しかし、検証結果(2025年時点追記)は残酷なものでした。

2025年現在でのシミュレーション結果では、WealthNaviのリスク許容度5ポートフォリオは、60/40ポートフォリオ(株式60/債券40)と大差がありません。

それどころか、手数料の1.1%を加味すれば大きく劣後する結果になります。

比較データから浮き彫りになった問題点

- 最大下落率(Maximum Drawdown)に差がない: S&P500が大きく下落した局面(約-24%)で、WealthNaviもほぼ同じ幅(約-25%)で暴落していました。

- 相関係数の高さ: WealthNaviのポートフォリオは、S&P500との相関が極めて高い(0.96)ことが分かりました。つまり、「S&P500が下がればWealthNaviも下がる」のです。

特に近年は、世界的な金利上昇により「株も下がるし債券も下がる」という局面が多々ありました。本来、株の下げをカバーするはずの債券(AGG等)が同時に下落したため、WealthNaviの「分散効果」は期待ほど機能しなかったのです。

この結果により、60/40ポートフォリオのほうが最大下落率が低く、All Seasons Portfolioの方がS&P500との相関が低いことが分かりました。

これじゃ、わざわざ高い手数料を払って分散する意味がないね…。

シャープレシオの低さが示す投資効率の悪さ

投資効率を示す指標「シャープレシオ」においても、WealthNaviは比較対象の中で低い数値でした。

これは「取っているリスクの割に、リターンが少ない」ことを意味します。「S&P500と同じくらい暴落してドキドキさせられるのに、回復時のリターンはS&P500に負ける」……これでは、あえてWealthNaviを選ぶ理由がありません。

難しいことは抜きに分散をしたいのなら60/40ポートフォリオが良い結果が出ているよ(過去データですが)。

【検証2】手数料1%の「複利破壊力」をシミュレーション

WealthNaviの手数料は預かり資産の1.1%(税込)。これにETF経費率(約0.1%)を加えると、実質コストは約1.2%になります。

多くの人が「1%なら誤差」と考えがちですが、長期投資においてこの1%は致命傷になります。

長期運用で発生する「260万円の損失」

仮に「元本500万円」を「年利5%」で20年間運用したとします。

| 運用商品 | 年間コスト(実質) | 20年後の資産額 | 手元に残る利益の差 |

|---|---|---|---|

| 優良インデックス投信 | 0.1% | 約1,310万円 | 基準 |

| WealthNavi | 1.2% | 約1,050万円 | マイナス 約260万円 |

同じような相場環境で運用しても、手数料の違いだけで高級車が1台買えるほどの差(約260万円)がつきます。

投資の世界ではリターンはコントロールできませんが、コストは自分でコントロールできます。確実に発生するマイナス要因(手数料)を1%も払い続けるのは、資産形成の最適解とは言えません。

配当金再投資の非効率性

WealthNaviは米国籍ETFを購入するため、分配金(配当)が出ます。この分配金は課税対象となり、さらにそこからWealthNaviの手数料が引かれます。

一方、多くの投資信託(eMAXIS Slimなど)は分配金をファンド内で自動再投資するため、課税を繰り延べ(事実上の非課税)でき、複利効果を最大化できます。この「税の繰り延べ効果」がない点も、WealthNaviの隠れたコストです。

【検証3】新NISA時代にWealthNaviを選ぶメリットはあるか?

2024年から始まった「新NISA」は、生涯にわたり税金がかからない非課税枠(1,800万円)を提供します。この制度の登場により、WealthNaviのメリットは大きく薄れました。

DeTAX(自動税金最適化)機能の無意味化

WealthNaviの強みの一つに、含み損を確定させて税負担を減らす「DeTAX」という機能がありました。しかし、NISA口座はそもそも運用益に税金がかかりません。

非課税口座(NISA)で運用する限り、WealthNavi独自の節税機能は全く無用の長物となります。機能しないサービスに対して高い手数料を払うことになってしまうのです。

含み損を確定させて税負担を減らすのも、初心者でも簡単に出来るから大した手間でもないしね…。

「おまかせNISA」の手数料問題

WealthNaviもNISAに対応した「おまかせNISA」を提供していますが、手数料体系は基本的に変わりません(一部優遇はありますが、依然として高コストです)。

ネット証券で「eMAXIS Slim 全世界株式(オール・カントリー)」をNISAで購入すれば、手数料(信託報酬)は約0.06%です。WealthNaviの20分の1以下のコストで、最高峰の分散投資が実現できる時代なのです。

WealthNaviにもメリットはあるのか?再評価する

批判ばかりでは公平ではないので、実際に利用して感じたメリットも挙げておきます。

投資の「自動化」と「入り口」としては優秀

- 思考停止で投資できる: 口座にお金を入れるだけで、勝手に買い付け・リバランスをしてくれます。「投資をしている」というより「積立貯金」に近い感覚で続けられます。

- UI/UXの良さ: アプリの画面は見やすく、資産が増えていく様子を見るのは楽しい体験でした。投資のモチベーション維持には寄与しました。

- 少額からETF分散が可能: 通常、米国ETFを自分で買うには数万円単位の資金が必要ですが、WealthNaviなら1万円から端数単位で購入可能です。

つまり、「投資の入門編としての教材費」として手数料を割り切れる期間(最初の1〜2年)だけ使うのであれば、利用価値はあるかもしれません。

それでも僕はオススメしないです。自動で分散して欲しいならば「eMAXIS Slim バランス(8資産均等型)」がオススメ!

結論:誰にオススメで、誰がやめるべきか

WealthNaviを続けてもいい人(ごくごく少数)

- 投資の勉強をする時間が1秒もなく、口座開設や銘柄選定の手間をお金(手数料)で解決したい富裕層。

- 「ロボアドバイザー」という響きやアプリの操作感に年間数万円〜数十万円の利用料を払っても良いと思える人。

無理やり考えてみたけど、正直誰にも当てはまらないと思う…。

今すぐ解約(または積立停止)を検討すべき人(大多数)

- 少しでも効率よく資産を増やしたい全ての人。

- 新NISAの非課税枠(1,800万円)をまだ使い切っていない人。

- 「手数料1%」の重さに気づき、もったいないと感じ始めた人。

【Next Step】WealthNaviを解約して何を買うべきか?

WealthNaviを解約して現金化した資金、および毎月の積立資金はどうすべきでしょうか?

私の推奨するアクションプランは以下の通りです。

ネット証券で新NISA口座を開設する

まずは手数料の安いネット証券(SBI証券や楽天証券など)に口座を持ち、新NISA口座を開設(または金融機関変更)します。

そもそもNISAって?と言う人は以下の記事が参考になると思います。

低コストのインデックスファンドを購入する

WealthNaviの「リスク許容度5」で運用していた方なら、以下の投資信託へ乗り換えるだけで、同等以上の分散投資が10分の1以下のコストで実現可能です。

- eMAXIS Slim 全世界株式(オール・カントリー): これ一本で世界中の株式に分散投資が可能。リバランスも自動。手数料は約0.06%。

- eMAXIS Slim 米国株式(S&P500): 米国経済の成長に集中投資したいならこちら。手数料は約0.09%。

- eMAXIS Slim バランス(8資産均等型): 株式だけでなく債券やREITにも分散したい、WealthNaviに近い構成を自作したい人向け。手数料は約0.14%。

これらの投資信託は、ネット証券の「クレカ積立」サービスを利用すれば、WealthNaviと同様に全自動で積み立てが可能です。しかも、はるかに低コストで、新NISAの非課税メリットを最大限に享受できます。

最後に:投資の「自動化」は自分で作れる

WealthNaviは「全自動」が売りですが、実はネット証券で投資信託の「クレカ積立」設定をしてしまえば、それもまた「全自動」です。

一度設定してしまえば、あとは放っておくだけ。やることはWealthNaviと変わりませんが、手元に残る資産は大きく変わります。

私はものの試しということでWealthNaviに少額投じました。しかし、ロボアドバイザーとは名ばかりで大したことをしていないな~という感想以上の結果は得られませんでした。そもそもETFに投資しているだけだし…。

目新しさ、スマートさ、便利さなどを謳うCMは、誰に対してうっている広告なのか…考える必要がありそうです。

コメント