こんにちは、ダンナです。

子供のためのお金を効率的に貯めるために、教育資金ポートフォリオを組みました。自分のことでなく、子どものために…と思うとかなり悩ましいものでしたが、今のところうまく機能しているようです。

今回は、教育資金ポートフォリオで[1476] iシェアーズ・コア Jリート ETFを採用した理由について、より詳しく解説していきたいと思います。

※アフィリエイトリンクを貼っています。「役に立った!」「助かった!」と思っていただけたら、入用でしたら当リンクからご購入いただけると嬉しいです。赤ちゃんのおむつ代とミルク代にします。→義理を通すために書いている収益報告記事はこちら

[1476] iシェアーズ・コア Jリート ETFの概要

基本スペックとファンド概要

[1476] iシェアーズ・コア Jリート ETFは、東京証券取引所に上場するJ-REIT全体を対象とした「東証REIT指数(配当込み)」に連動するETFです。運用はブラックロック・ジャパン株式会社が行っており、2015年に設定されて以来、個人・機関投資家の双方から広く利用されています。

以下、ファンドの概要です。

| 項目 | 内容 |

|---|---|

| 設定日 | 2015年10月19日 |

| 運用会社 | ブラックロック・ジャパン株式会社 |

| ベンチマーク | 東証REIT指数(配当込み) |

| 信託報酬(税込) | 年0.165% |

| 売買単位 | 1口 |

| 純資産総額 | 約4,020億円(2025年7月現在) |

| 分配頻度 | 年4回(2月・5月・8月・11月) |

| 過去12ヶ月分配金利回り | 約4.26% |

東証REIT指数とは

そもそも東証REIT指数とはなにか?と言う人も居るかもしれません。

本ETFが連動する「東証REIT指数(配当込み)」は、日本国内のJ-REIT市場全体の値動きを反映する代表的な指数です。不動産投資信託全体の時価総額加重平均で構成されており、60銘柄以上を保有することで、日本全国の不動産に広く分散された投資を実現しています。

構成上位銘柄(2025年7月時点)には、日本ビルファンド投資法人(8951)、ジャパンリアルエステイト(8952)、日本リテールファンド(8953)など、日本を代表するREITが含まれています。

1476と他の東証REIT指数連動ETFとの比較

信託報酬・利回り・流動性比較

同じく東証REIT指数に連動する主要ETFとの比較は以下の通りです(2025年7月現在、全て税込ベース)

| 銘柄コード | ETF名 | 信託報酬 | 売買単位 | 分配金利回り | 純資産総額 |

|---|---|---|---|---|---|

| 1476 | iシェアーズ・コア Jリート ETF | 0.165% | 1口 | 約4.26% | 約4,177億円 |

| 1343 | NEXT FUNDS 東証REIT ETF | 0.1705% | 10口 | 約4.52% | 約4,635億円 |

| 1597 | MAXIS Jリート ETF | 0.1595% | 10口 | 約4.60% | 約2,124億円 |

| 1398 | SMDAM Jリート ETF | 0.242% | 10口 | 約4.55% | 約1,367億円 |

| 1488 | iFreeETF 東証REIT ETF | 0.1705% | 10口 | 約4.52% | 約2,369億円 |

1476の明確な優位性

- 1口単位で購入可能:これが最大の差別化要素であり、小額からの投資、特に児童手当を活用した「ノーセル・リバランス」を実践する家庭にとって極めて有利です。

- 流動性の高さ:純資産総額が4,000億円超であり、取引量・スプレッドともに安定。

- 分配頻度とタイミング:年4回の分配タイミングが明確で、年間キャッシュフロー計画が立てやすい。

- 信託報酬のバランス:最安ではないものの、最安の1597と比較しても0.0055%の差。利便性とのトレードオフで十分合理的。

僕のポートフォリオにも昔からいる古株ETFさんです!

日本における不動産投資の特徴とリスク

構造的安定性

日本のJ-REIT市場は、開発型ではなく賃貸型の運用に限定されています。これは、米国やアジアのREIT市場と異なり、保守的で安定志向の運用体制を持つ点が特徴だと思います。

- 賃貸収入中心でキャッシュフローが安定

- 不動産開発に伴うボラティリティや失敗リスクが低い

そもそも日本では土地=安心、必ず値上がりする!という土地神話が根強く、また、地主や不動産会社の悪しき慣習により弱者が搾取されやすい形になっているため、個人が不動産を取得しようとすると非常にリスクが高いです。

現物不動産よりもリスクとリターンが適当なJ-REITは大好きだよ!

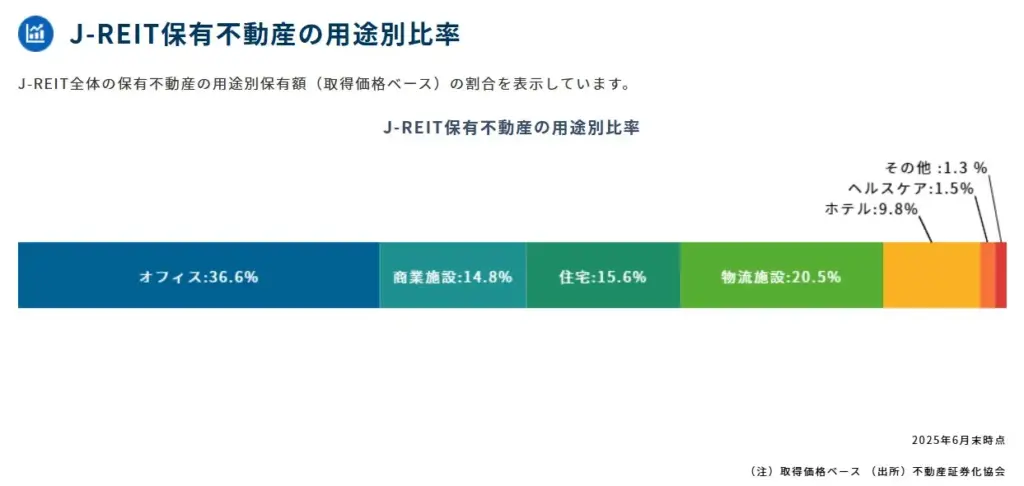

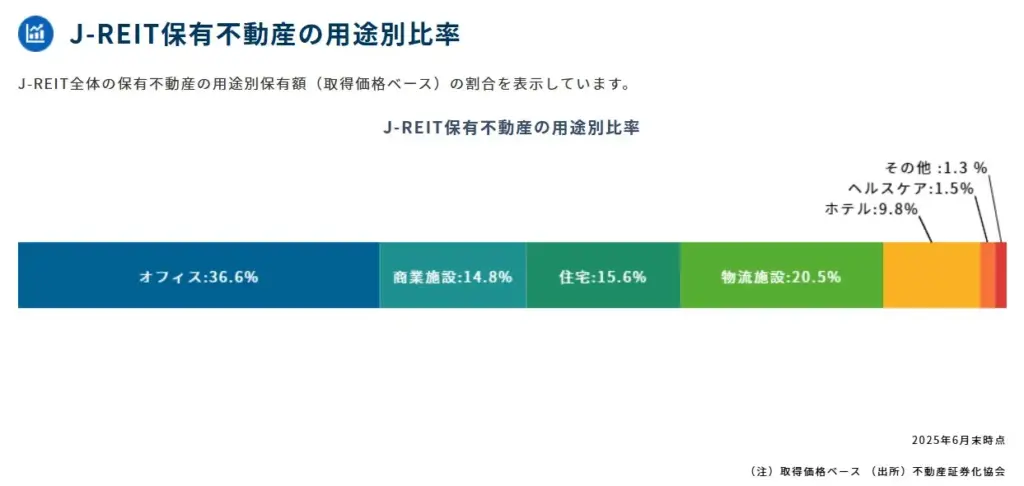

セクター分散の恩恵

J-REITは以下の用途別に分散されています(2025年データ)

| セクター | 割合(目安) |

|---|---|

| オフィス | 約40% |

| 商業施設 | 約15% |

| 住宅 | 約15% |

| 物流施設 | 約20% |

| ホテル・ヘルスケア等 | 約10% |

これにより、単一用途の景気変動リスクを回避し、セクター間の補完効果が期待できます。以下で最新の情報が取得で興味があればぜひ。

コロナショックのときはホテルが壊滅的だったけど、物流が伸びて安定した値動きと分配金だったよ!

主なリスク要素

| リスク要因 | 内容 |

|---|---|

| 金利リスク | 借入依存度が高いため、金利上昇は分配原資を圧迫する可能性あり |

| 自然災害リスク | 地震・台風等の天災リスクは地域依存性があるため分散で対応 |

| 賃料下落リスク | オフィスや商業施設は需給バランスで賃料が変動する |

投資先はあくまでも不動産なので、この辺りは現物と大きくは変わらないかな…。それでも圧倒的REITの方が楽だけど。

株式以外のアセットを保有することでリスク分散を図る

異なる値動きを持つ資産によるポートフォリオ効果

REITは株式や債券とは異なる値動き特性を持つアセットクラスです。

特にJ-REITは日本の不動産市況と連動しやすく、国内株式との相関性は中程度に留まります。これにより、ポートフォリオのトータルリスク(ボラティリティ)を抑える効果が期待されます。

参考:年金積立金管理運用独立行政法人(GPIF)資産分散効果資料

僕の性格上、すべての資産がイケイケドンドン!だと、むしろ不安になるんだよね…(2025年8月現在みたいに)。

インフレ耐性のある実物資産としての特性

不動産はインフレに強い資産とされます。賃料は物価上昇とともに見直されるため、REITの収益構造はインフレ局面で安定性を発揮しやすいと言えます。これは将来の教育費インフレに備える教育資金運用において、大きな戦略的価値を持ちます。

参考:Global X Japan「REITのインフレ耐性について」

投資先での賃料値上がりは嬉しいけど、自分の借りる賃貸では悲しくなる矛盾…。最近は異常なほど賃料が上がっていると思うヨ。

1476はインカムゲインだけではなく、キャピタルゲインも望める

安定した分配金によるインカム戦略

1476の過去12か月分配金利回りは約4.26%であり、年4回(2月・5月・8月・11月)の定期的な分配が魅力です。この安定したキャッシュフローは、長期投資の心理的支えにもなります。

3000万円あれば月10万円の賃貸に実質タダで済むことが出来ます…。

価格成長によるキャピタルゲインの可能性

東証REIT指数は2003年の指数開始以来、断続的に成長を遂げており、都市部の高収益物件を中心に資産価値の上昇が見込まれています。2025年現在、指数は過去最高水準を更新中であり、キャピタルゲインの可能性も十分に存在します。

僕のポートフォリオで最も値上がりしている資産のひとつがJ-REITだったりするよ…。それまで不遇だったのもあるけど!

REIT市場の長期的成長性

日本のREIT市場規模(時価総額ベース)は2025年現在で約17兆円に達していますが、これは米国REIT市場の10%未満に過ぎません。今後の金融商品改革やESG志向の拡大により、更なる市場成長が期待されます。

日本においては少子高齢化が進み都市一極集中が加速しているため、現物不動産に手が出しづらい状況となっています。不動産屋さんに勧められるまま買おうものなら、その後の資産形成が壊滅的になるくらいに…。

その点、J-REITをとおして優良物件を保有しておくことで、不動産を持たないというリスクを回避できます。

ポートフォリオにおける1476の影響

全体資産配分における位置付け

教育資金ポートフォリオにおいて、1476の組入比率は5%。この比率はインカムゲインとリスク分散のバランスを考慮して設計されています。国内REITへの投資は、他の株式や債券に対する補完的な役割を果たします。

あくまでもオルタナティブ(代替的)な資産!バランスよく持つことが重要だと思っています!

他資産との相互作用

1476は、TOPIX連動ETF(1475)や高配当株ETF(1478)と異なる値動きを示し、国内資産内でも分散効果を発揮します。さらに、外国株(2559)や為替ヘッジ債券(2512)と組み合わせることで、為替リスクを持たずに国内インカムの柱として機能します。

自分のお金なら為替リスクすら有難いと思って投じるんだけどね!

リバランスの柔軟性

1口単位で購入可能である点は、児童手当3万円単位の再投資に非常に適しており、「ノーセル・リバランス」の実行性を高めています。高頻度・小口の再投資に最適なETFです。

なぜ1476を教育資金ポートフォリオに採用したのか

明確な支出時期とインカム安定性の適合

教育資金は、おおよそ子どもが15〜18歳の間にピークを迎える支出です。しかし、それまでの過程においても現金は必要となり、その都度資産の取り崩しをしてしまうと効率が悪くなるどころか悪化します。

したがって、安定的なインカムゲインと緩やかな資産成長が両立する資産が適しており、1476はこの条件に合致していると考えました。やはり高い分配金利回りというのは魅力的です。

今も楽しみつつ、将来に備えたいよね!

実用性の高さとリバランスの柔軟性

1476は1口単位で購入できるため、児童手当や定期的な収入の一部を使った細かなリバランスが可能です。実際のポートフォリオ運用では「ノーセル・リバランス(保有資産を売却せず、新規購入で調整する方法)」を採用しており、この柔軟性が大きな利点となっています。

日本における不動産投資の優位性

これは根拠のない精神論ですが、日本において不動産を保有しておくことは富裕層に近づく一歩であると思います。

とはいえ、持ち家のような負債となりやすい物ではなく、都心にあるオフィスビルや郊外の物流倉庫といった収益をもたらす不動産に限った話。

その不動産ですら、管理するコストや不動産会社との売買におけるリスク、そもそも日本は震災大国であるため災害リスクが高いです。正直、リスクとリターンが適当であるとは言えません。こと個人投資家においては一撃がデカすぎます。

そこでJ-REIT、特に東証REIT指数に連動するETFを保有することで不動産投資を行いつつ、リスクを抑えることで、美味しいところを少しだけ貰う状況が得策だと思っています。

また、ペーパーアセットであるJ-REITであれば、証券取引所を通じてリアルタイムに売買できるため、必要時の資金化が容易です。個別不動産売買に伴う仲介コスト・交渉期間・税務手続きの煩雑さを回避しつつ、機動的にポジション調整が行えるのはペーパーアセットならではの特典です。

運用における留意点と今後の展望

定期的な見直しの必要性

REITは外部環境の変化に影響を受けやすいため、金利動向・不動産市況・税制改正などを踏まえた定期的なアセットアロケーションの見直しが欠かせません。私の教育資金ポートフォリオでは5年に1度はアセットアロケーションの見直しを行います。

現金の額が多くなったり、配当が増えたら株式等の比率を高めたり…と柔軟性が必要だと思う!

分配金減少リスクへの対処

REITの分配金は不動産市況や運用方針によって変動します。金利上昇局面では分配原資が圧迫されるリスクがあるため、REITに偏重しすぎないポートフォリオ構成とすることが重要です。

コロナでホテルリートは暫く無配になったよ!今後似たようなことが起きないとは限らないからね!

まとめ

1476を教育資金戦略に組み込む意義

[1476] iシェアーズ・コア Jリート ETFは、教育資金準備において以下のような明確な戦略的意義を持ちます。

- 安定したインカムゲイン:約4.26%の分配金利回りにより、将来の支出に備える定期的なキャッシュフローを確保

- インフレヘッジ機能:不動産価格・賃料上昇によりインフレ局面でも相対的な価値維持が可能

- 資産分散効果:国内株式や外国資産との相関性の低さがリスク分散に寄与

- 実用性の高さ:1口単位で購入できることにより、小口リバランスが実現可能

- 教育資金という明確な目的への適合:15〜18年の運用期間における成長性と安定性のバランス

今後の運用方針

今後も以下を軸に、1476を含む教育資金ポートフォリオの運用を継続していきます。

- 5年ごとの戦略見直し(市況・家庭環境の変化に応じた修正)

- 児童手当や臨時収入を活用したノーセル・リバランスの継続

- REIT市場の成長性を踏まえた中長期投資スタンスの維持

教育資金の関連記事

[1475] iシェアーズ・コア TOPIX ETFの採用理由

日本株に投資するなら日経平均株価よりもTOPIXのほうが…と思っている派閥です。最近、東京証券取引所さんも頑張っているからね…。

[1478] iシェアーズ MSCI ジャパン高配当利回り ETFの採用理由

J-REITと同じく、インカムゲインを目的として投資している1478を採用している理由についてです。

正直、高い分配金利回りは得られませんが…と言うお話をしています。

[2559] MAXIS全世界株式(オール・カントリー)上場投信の採用理由

日本株だけではなく、為替リスクをとってでも成長性の見込める外国株に投資すべきだと思っています。

ポートフォリオにおける比率は低めだけど、いずれは…。

資産形成が楽しくなるオススメ書籍

資産形成について「考える」ことが楽しくなる書籍

分散投資の必要性や考え方が学べる書籍です。未読の方は是非。

資産形成について「学ぶ」ことが楽しくなる書籍

少し値が張るが、必読ともいえる一冊。

世界でも稀にみる狂気「日本のバブル」についても分析しており、我々個人投資家の自衛手段を学ぶすべとして最適の一冊であると思います。

資産形成について「計画」することが楽しくなる書籍

FIRE達成のための投資手法や成功体験に基づくエピソード…ではなく、お金の価値観や本質的価値について説いた、精神論に関する書籍。

みんなお金に囚われ過ぎているためか、その先について考えていない人が多い気がします。

読み物として面白かったので、お金の勉強に飽きた人はぜひ読んでみて下さい。

コメント